Due diligence pour startups : étape par étape + checklist

La due diligence pour startups est un processus crucial permettant aux fondateurs et aux investisseurs de prendre des décisions éclairées. Que vous soyez un entrepreneur novice à la recherche de financement ou un investisseur expérimenté évaluant de nouvelles opportunités, disposer d'une approche structurée de due diligence peut protéger vos intérêts, valider le modèle d'affaires et mettre en évidence les signaux d'alerte potentiels avant d'engager des ressources précieuses.

Dans ce guide, nous explorerons :

- Ce qu'est la due diligence pour startups.

- Pourquoi elle est importante pour les fondateurs, les investisseurs et les parties prenantes.

- Comment créer un processus de due diligence efficace.

- Les meilleures pratiques pour maximiser vos résultats et minimiser les risques.

La due diligence pour startups est une enquête et une analyse complètes de l'activité d'une jeune entreprise, menées par des investisseurs potentiels pour évaluer la viabilité et les risques associés à un investissement potentiel.

Résumé de la due diligence pour startups

- Définition : La due diligence pour startups désigne le processus d'investigation visant à vérifier et évaluer la position juridique, financière, opérationnelle et commerciale d'une jeune entreprise avant de finaliser des décisions d'investissement ou de partenariat.

- Principaux avantages : Un processus de due diligence efficace conduit à :

- Réduction des risques : Identifie les signaux d'alerte précocement.

- Précision de l'évaluation : Aide à s'accorder sur une juste valeur de l'entreprise.

- Relations plus solides : Renforce la confiance investisseur-fondateur grâce à la transparence.

- Phases typiques : Une due diligence approfondie comprend généralement :

- Primaire (Examen préliminaire) : Collecte de la documentation de base et établissement d'une relation.

- Secondaire (Analyse approfondie) : Exploration détaillée des aspects juridiques, financiers et des indicateurs opérationnels.

- Tertiaire (Négociations finales et clôture) : Négociation des conditions, clarification des points en suspens et finalisation de l'accord.

Qu'est-ce que la due diligence pour startups ?

La due diligence pour startups est le processus systématique de confirmation des informations clés concernant la viabilité d'une jeune entreprise, sa position sur le marché, son efficacité opérationnelle et sa situation juridique. Ce processus de vérification est crucial avant tout investissement significatif, fusion ou acquisition. Les investisseurs comme les fondateurs bénéficient d'une due diligence bien gérée :

- Fondateurs : Peuvent mettre en valeur les forces de leur entreprise, attirer les bons investisseurs et résoudre de manière proactive les lacunes potentielles.

- Investisseurs : Obtiennent une vision claire de la stabilité de l'entreprise, de l'adéquation produit-marché et des projections financières, réduisant ainsi le risque de problèmes imprévus après l'investissement.

La due diligence englobe plusieurs facettes :

- Financière : Validation des revenus, des dépenses et des projections.

- Juridique : Examen des contrats, des droits de propriété intellectuelle et de la conformité réglementaire.

- Marché : Évaluation du paysage concurrentiel, de la base clients et du potentiel de croissance.

- Opérationnelle : Évaluation des processus internes, de l'expertise de l'équipe et des cycles de développement de produits.

Une due diligence rigoureuse pour startups garantit que toutes les parties prenantes entament la relation avec des attentes réalistes et une base solide pour la croissance.

Due diligence pour startups vs. due diligence d'entreprise traditionnelle

Bien que la due diligence pour les entreprises établies et les startups présente des similitudes, certains facteurs uniques entrent en jeu dans les entreprises en phase de démarrage :

- Lacunes documentaires : Les startups peuvent manquer de données historiques étendues, fonctionnant avec des registres financiers ou opérationnels minimaux.

- Modèles d'affaires évolutifs : De nombreuses startups pivotent rapidement, donc les changements ou expansions récents peuvent ne pas être entièrement documentés.

- Centrée sur les fondateurs : La vision, l'expertise et le réseau de l'équipe fondatrice pèsent souvent plus lourd que les revenus actuels.

- Valorisations fluctuantes : Avec moins d'actifs ou de flux de trésorerie stable, les valorisations peuvent reposer sur le potentiel plutôt que sur les performances historiques.

En revanche, la due diligence d'entreprise traditionnelle se concentre souvent sur des antécédents établis, des flux de revenus stables et des structures internes complètes. Pour les startups, c'est une exploration plus profonde du potentiel et de l'intégrité de la croissance projetée.

Pourquoi la due diligence des startups est-elle importante ?

Un processus efficace de due diligence pour startups offre de multiples avantages :

- Favorise des décisions d'investissement éclairées : Les investisseurs peuvent évaluer les risques réels par rapport aux rendements projetés, assurant des valorisations plus précises.

- Améliore la transparence : Les fondateurs qui fournissent des données claires et organisées favorisent la confiance et simplifient les négociations.

- Renforce la relation équipe-fondateur : Les examens détaillés encouragent une communication ouverte, construisant un partenariat collaboratif à long terme.

- Réduit les surprises post-investissement : L'identification des risques juridiques, financiers ou opérationnels en amont prévient les litiges coûteux ou les restructurations ultérieures.

- Améliore les conditions de négociation : Les deux parties disposent d'informations factuelles pour guider des conditions équitables sur l'équité, la gouvernance et le contrôle.

Outils pour construire votre processus de due diligence pour startups

Une due diligence efficace n'est pas un événement unique ; elle se déroule à travers plusieurs phases pendant lesquelles la startup et les investisseurs s'alignent sur les indicateurs clés, valident les documents et finalisent les négociations.

Phase primaire : Examen préliminaire

- Objectif : Établir une confiance initiale et rassembler la documentation de base sur la startup.

- Actions :

- Collecter les données fondamentales : Enregistrement de l'entreprise, tableau de capitalisation, pitch deck.

- Aperçu des finances : Comptes de résultat, bilans (si disponibles) et taux de consommation de trésorerie.

- Évaluation superficielle de l'équipe : Parcours des fondateurs, expérience pertinente et conseillers connus.

- Outils :

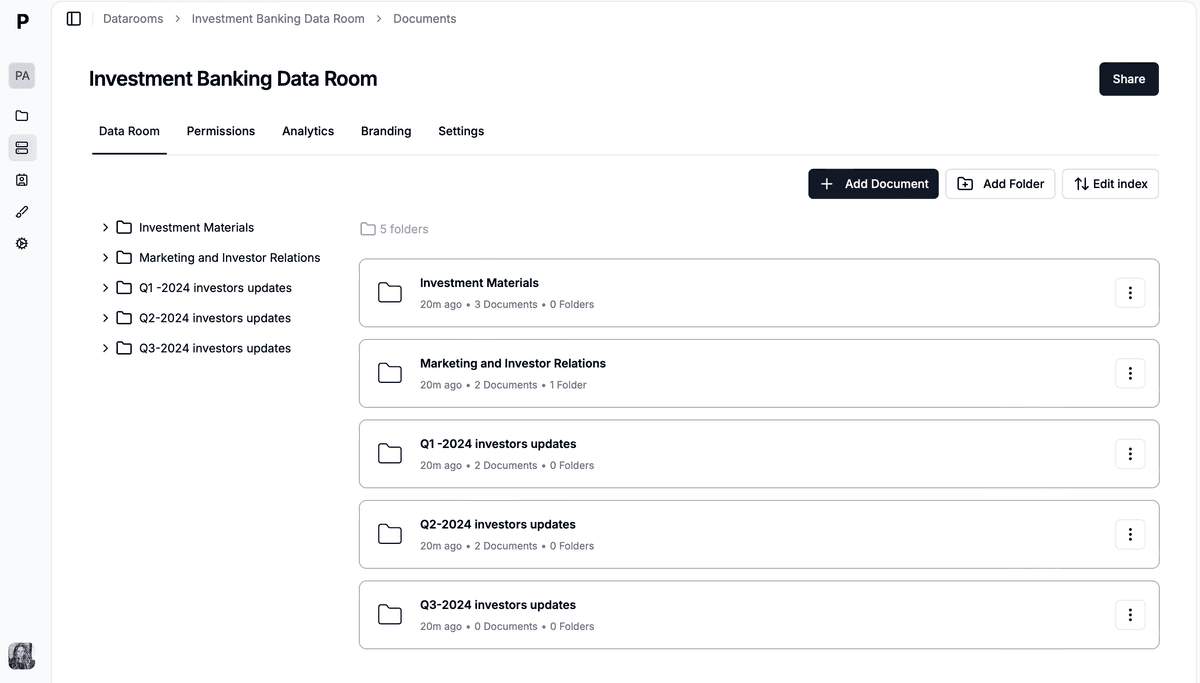

- Data room pour startups pour organiser et stocker les documents préliminaires.

- Outil de tableau de capitalisation pour une distribution claire des capitaux propres.

Pendant cette phase, il est essentiel pour les fondateurs de faire preuve de professionnalisme. Les investisseurs décident souvent de poursuivre plus en profondeur en fonction de la rapidité et de la précision avec lesquelles les données initiales sont fournies. Consultez les Conditions d'utilisation de Papermark pour vous assurer que toute la gestion de la documentation suit les meilleures pratiques et les directives juridiques appropriées.

Phase secondaire : Analyse approfondie

- Objectif : Vérifier les détails critiques concernant les finances de la startup, l'adéquation au marché, les responsabilités juridiques et la structure opérationnelle.

- Actions :

- Documents juridiques : Accord de confidentialité (NDA), accord des fondateurs, structure de note convertible ou SAFE, dépôts de propriété intellectuelle.

- Examen financier : Ventilations détaillées des revenus, coût des marchandises vendues, dépenses de personnel, analyse de la trésorerie disponible et modèles financiers.

- Validation du marché et des clients : Base d'utilisateurs actuelle ou clients pilotes, métriques de traction, taux d'attrition et plans d'expansion du marché.

- Revue technologique : Si le produit est axé sur la technologie, un audit des référentiels de code, de l'architecture et de la feuille de route du produit.

- Outils :

- Term sheets pour s'aligner sur les conditions proposées en matière de capitaux propres et de gouvernance.

- Plateformes d'analyse pour suivre l'engagement des utilisateurs, la valeur à vie des clients (LTV) et les métriques d'entonnoir.

Cette étape approfondie est au cœur de la due diligence, où des signaux d'alerte supplémentaires ou des points forts émergent. Des références claires aux processus documentés, comme un accord de confidentialité ou un accord de fondateurs bien structuré, aident les deux parties à maintenir la transparence.

Phase tertiaire : négociations finales et clôture

- Objectif : Finaliser les conditions juridiques, financières et opérationnelles, menant à la conclusion de l'accord ou à la fin des discussions.

- Actions :

- Accord sur l'évaluation et la répartition des capitaux propres : Négociation des pourcentages de propriété, des préférences de liquidation et de la structure de gouvernance.

- Allocation des risques : Traitement des garanties, des indemnités et de toute responsabilité connue qui pourrait apparaître ultérieurement.

- Finalisation de la term sheet : Affinage de tous les points clés de l'accord dans une term sheet consolidée pour signatures.

- Plans post-investissement : Alignement sur les KPI, les sièges au conseil d'administration ou les calendriers de financement ultérieurs.

- Outils :

- Solutions de gestion des capitaux propres pour simplifier les attributions d'actions et les relations avec les investisseurs après l'accord.

- Plateformes de gestion de projet ou CRM pour suivre les tâches finales et coordonner les signatures.

À cette étape finale, une robuste « checklist de clôture » est souvent utilisée pour s'assurer qu'aucun document ou point de discussion n'est négligé. L'utilisation d'une Data Room pour startups centralisée reste essentielle pour une référence rapide à la documentation finale.

Checklist de due diligence pour startups 💫

Une data room bien organisée est cruciale pour une due diligence efficace. Voici une répartition complète des documents que vous devriez inclure :

| Catégorie | Documents | Essentiel | Bon à avoir |

|---|---|---|---|

| Résumé de l'entreprise | Pitch Deck | ✔️ | |

| Résumé de l'entreprise | One Pager | ✔️ | |

| Documents de l'entreprise | Documents d'incorporation | ✔️ | |

| Documents de l'entreprise | Accords d'actionnaires | ✔️ | |

| Équipe | Contrats & ESOP | ✔️ | |

| Équipe | Accords avec les conseillers | ✔️ | |

| Équipe | Liste de références | ✔️ | |

| Clients | Contrats clients | ✔️ | |

| Clients | Pipeline de ventes | ✔️ | |

| Clients | Données d'utilisation | ✔️ | |

| Clients | Études de marché | ✔️ | |

| Juridique | Accords technologiques et de sécurité | ✔️ | |

| Juridique | Brevets/Marques déposées | ✔️ | |

| Juridique | Documentation d'assurance | ✔️ | |

| Juridique | Politiques de l'entreprise | ✔️ | |

| Documents d'investissement | Cap Table | ✔️ | |

| Documents d'investissement | SAFE/Notes convertibles | ✔️ | |

| Finances | Budget | ✔️ | |

| Finances | Projections financières | ✔️ | |

| Couverture médiatique | Mentions médias & RP | ✔️ |

Comment créer une stratégie de due diligence réussie pour votre startup

Bien que les spécificités puissent différer selon l'industrie, le modèle d'affaires et les préférences des investisseurs, une stratégie de due diligence solide comprend généralement les étapes suivantes :

1. Définir votre public cible (ou contrepartie)

- Identifier qui en bénéficie le plus : Créez-vous un dossier pour des business angels, des sociétés de capital-risque ou des partenaires stratégiques ? Chaque groupe s'intéresse à des métriques différentes.

- Comprendre leurs objectifs : Les sociétés de capital-risque peuvent se concentrer sur l'évolutivité et la part de marché, tandis que les business angels peuvent rechercher une histoire de fondateur convaincante et une traction à court terme.

- Mettre en avant vos arguments de vente uniques : Adaptez vos données et votre présentation au type spécifique d'investisseur ou de partenaire.

2. Établir des points d'activation clairs

- Déterminer les jalons : Par exemple, la collecte complète des états financiers ou la vérification de la propriété intellectuelle peut constituer un point de contrôle clé.

- Lier chaque jalon à des actions spécifiques : Après la validation financière, vous pourriez planifier un appel avec l'équipe financière ou le directeur financier pour répondre aux questions ouvertes.

- Attribuer des responsabilités : Assurez-vous que chaque point de contrôle a un responsable—qu'il s'agisse du directeur financier, du directeur technique ou du conseiller juridique—afin qu'aucune tâche ne soit oubliée.

3. Cartographier le parcours de la startup et de l'investisseur

- Visualiser chaque étape : De la prise de contact initiale aux négociations finales, tracez toutes les interactions.

- Identifier les frictions potentielles : Les goulots d'étranglement courants peuvent inclure des documents juridiques retardés ou des finances désorganisées. Planifiez proactivement des solutions pour atténuer ces problèmes.

- Préparer des plans de contingence : Si certains documents ne peuvent pas être produits, expliquez pourquoi. Cette communication ouverte peut préserver la confiance et maintenir le processus en mouvement.

4. Construire des flux personnalisés

- Segmentez votre audience : Différents profils d'investisseurs (par exemple, seed vs. Série A vs. private equity) nécessitent des niveaux de détail uniques.

- Concevez des expériences sur mesure : Pour un investisseur seed, des données de traction générales peuvent suffire ; pour la Série A, des métriques utilisateurs robustes et des projections de croissance sont essentielles.

- Utilisez des data rooms sécurisées : Fournissez des niveaux d'accès personnalisés. Certains investisseurs peuvent recevoir des détails financiers plus approfondis, tandis que d'autres voient d'abord des aperçus généraux.

5. Analyser et itérer

- Suivez les métriques : Temps de clôture, nombre de documents demandés ou questions posées par type d'investisseur.

- Recueillez des retours : Les feedbacks post-transaction ou post-refus des investisseurs peuvent mettre en évidence des lacunes dans votre data room ou votre approche.

- Amélioration continue : Affinez votre approche pour que les cycles de due diligence suivants deviennent plus fluides et plus convaincants.

Meilleures pratiques de due diligence pour startups

Mettez en œuvre ces stratégies pour rendre votre processus de due diligence plus efficace, transparent et adapté aux investisseurs :

1. Centraliser la documentation dès le début

- Utilisez une plateforme sécurisée : Stocker et organiser tous les fichiers critiques en un seul endroit est inestimable. Utilisez une Data Room pour startups pour la collaboration en temps réel et le partage de documents.

- Catégorisez les fichiers : Regroupez-les par Juridique, Finance, Marketing, RH, etc. Cette structure fait gagner du temps aux deux parties.

2. Maintenir l'hygiène des données

- Gardez les informations à jour : Rien ne frustre plus les investisseurs que des données obsolètes ou incohérentes. Mettez régulièrement à jour les données financières et les indicateurs de performance.

- Étiquetez clairement les fichiers : Adoptez des conventions de nommage cohérentes et un contrôle de version pour éviter toute confusion.

3. Fournir des conseils contextuels

- Résumés de documentation : Tous les investisseurs n'auront pas le temps de lire chaque ligne de chaque contrat. Fournissez des aperçus concis ou des points clés soulignant les problèmes ou conditions importantes.

- Listes de contrôle orientées action : En plus de votre data room, proposez une approche étape par étape pour examiner votre documentation.

4. Impliquez un conseiller juridique dès le début

- Prévenir les divergences : Un avocat qualifié peut mettre en évidence les responsabilités potentielles, les droits de propriété intellectuelle peu clairs ou les problèmes de structure d'entreprise qui pourraient effrayer les investisseurs plus tard.

- Rédiger des accords solides : Utilisez des ressources comme Founders Agreement pour garantir la clarté dès le premier jour.

5. Proposez une communication interactive

- Réunions virtuelles et démonstrations en direct : Pour les startups technologiques, guidez les investisseurs à travers les fonctionnalités de votre produit en temps réel. Voir, c'est souvent croire.

- Sessions de questions-réponses dédiées : Établissez la confiance en abordant ouvertement et rapidement les questions complexes ou sensibles.

6. Suivez l'engagement pour éliminer les frictions

- Surveillez l'activité des documents : Des outils peuvent montrer si un investisseur a consulté des fichiers clés, quelles pages ont été examinées, etc.

- Suivez stratégiquement : Si des états financiers critiques restent non ouverts, proposez une brève explication ou mettez-les en évidence par e-mail.

7. Soyez proactif concernant les signaux d'alerte

- Divulguez les revers passés : Si vous avez eu un pilote ou un pivot qui a échoué, abordez-le directement. Les investisseurs apprécient l'honnêteté et les leçons que vous en avez tirées.

- Présentez des stratégies d'atténuation : Pour tout risque non résolu (par exemple, procès en cours, propriété intellectuelle incertaine), fournissez du contexte et des solutions proposées.

8. Recueillez et agissez selon les retours

- Sollicitez des opinions : Demandez aux investisseurs un retour direct sur la clarté de votre data room ou toute information manquante.

- Itérez : Affinez continuellement votre approche pour que les futurs cycles de due diligence se déroulent plus facilement.

Méthodes pour faciliter la due diligence des startups

Simplifiez le parcours de due diligence avec des solutions et méthodologies conçues pour améliorer la transparence, la collaboration et l'organisation :

-

- Idéal pour : Centraliser les documents juridiques, financiers et stratégiques.

- Fonctionnalités clés : Contrôles d'accès, suivi d'activité, partage sécurisé de fichiers.

-

Tableau de capitalisation et gestion des capitaux propres

- Idéal pour : Maintenir des registres précis de propriété et simuler des scénarios de financement futurs.

- Fonctionnalités clés : Mises à jour en temps réel, modélisation de scénarios, tableaux de bord adaptés aux investisseurs.

-

Plateformes de gestion de projet

- Parfaites pour : Organiser les tâches, fixer des échéances et coordonner avec votre équipe, vos avocats et vos investisseurs.

- Exemples : Asana, Trello, Monday.com.

-

Outils de documents juridiques

- Références : Accord entre fondateurs, term sheets, obligations convertibles ou accords de confidentialité.

- Idéal pour : Générer des documents juridiques standardisés ou semi-personnalisés pour maintenir la conformité et la clarté.

-

Outils de communication et de collaboration

- Exemples : Slack, Microsoft Teams, Zoom.

- Objectif : Faciliter les questions-réponses rapides, les démonstrations de produits en temps réel ou les discussions de groupe.

Analyse approfondie des domaines clés de la due diligence pour startups

1. Due diligence financière

La due diligence financière confirme que la santé financière de la startup correspond à ses déclarations. Les fondateurs doivent présenter des états financiers précis et vérifiables, notamment :

- Comptes de résultat (P&L) : Même si les startups en phase de démarrage ne génèrent pas toujours de profits substantiels, la clarté sur les canaux de revenus et la structure des coûts est essentielle.

- Bilans : Montrent les actifs et les passifs. Pour les entreprises en phase d'amorçage, les actifs incorporels comme la marque et la propriété intellectuelle peuvent l'emporter sur les actifs traditionnels comme la trésorerie ou l'équipement.

- Projections de trésorerie : Décrivez les hypothèses qui sous-tendent votre croissance des revenus, votre taux de consommation de trésorerie et vos coûts d'exploitation mensuels. Par exemple, si vous prévoyez une croissance mensuelle de 5 % des abonnés payants, appuyez-la sur des indicateurs de pipeline ou de marketing.

- Utilisation des fonds : Précisez comment chaque tour d'investissement sera alloué — développement de produits, recrutement, marketing, etc.

Exemple concret :

Si une startup de logiciels affirme avoir 50 000 $ de revenus mensuels récurrents (MRR), un investisseur demandera probablement des relevés bancaires, un historique de facturation ou des données de plateforme de gestion d'abonnements pour vérifier. Les écarts dans les MRR enregistrés peuvent susciter des soupçons, alors assurez-vous que tous les comptes sont rapprochés et cohérents.

2. Due diligence juridique et réglementaire

La due diligence juridique atténue le risque de responsabilités cachées ou de problèmes de conformité. Les éléments courants comprennent :

- Structure d'entreprise : Êtes-vous une C-corp du Delaware, une LLC, ou une entité dans une autre juridiction ? Présentez les documents de formation pertinents.

- Accords d'actionnaires : Clarifiez la propriété existante, les actions préférentielles ou tout droit spécial. Des outils comme un tableau de capitalisation peuvent aider.

- Droits de propriété intellectuelle (PI) : Documentez les marques déposées, brevets ou droits d'auteur. Si des logiciels open-source sont utilisés, assurez-vous que les conditions de licence sont respectées.

- Conformité réglementaire : Les réglementations spécifiques à l'industrie (par exemple, HIPAA pour la santé numérique, RGPD pour la protection des données dans l'UE) doivent être abordées.

Exemple concret :

Une startup biotechnologique développant des molécules propriétaires aura besoin de brevets documentés ou de demandes de brevets. Si des cofondateurs ou d'anciens employés conservent des droits partiels, clarifier leurs rôles et leurs approbations est essentiel pour éviter de futurs litiges juridiques.

3. Due diligence de marché et client

Les investisseurs évaluent le potentiel de marché d'une startup, sa traction actuelle et ses voies de croissance futures :

- Taille et tendances du marché : Utilisez des sources crédibles (par exemple, rapports sectoriels, analyse concurrentielle) pour estimer le marché total adressable (TAM).

- Pipeline client et taux d'attrition : Mettez en évidence les taux d'adoption des utilisateurs, le revenu moyen par utilisateur (ARPU), les taux d'attrition et la valeur à vie (LTV).

- Avantage concurrentiel : Documentez les arguments de vente uniques ou les différenciateurs. Si vous prétendez avoir un algorithme d'IA robuste, fournissez une validation technique ou de marché de haut niveau.

Exemple concret :

Pour une startup de commerce électronique dans l'habillement, la preuve d'une communauté solide (par exemple, l'engagement sur les réseaux sociaux, les taux de rachat) peut être plus convaincante que de simplement citer la valorisation de plusieurs milliards de dollars du marché mondial de l'habillement. Les investisseurs veulent voir une traction réelle, pas seulement de grands chiffres sans contexte.

4. Due diligence opérationnelle et d'équipe

L'expertise de l'équipe, les processus internes et la compatibilité culturelle dictent souvent le succès à long terme :

- Antécédents des fondateurs et de l'équipe : Mettez en avant les expériences professionnelles pertinentes, les sorties réussies ou les diplômes académiques.

- Organigramme : Les investisseurs veulent voir si les rôles sont clairement définis. Des rôles qui se chevauchent peuvent indiquer des inefficacités ou des conflits internes.

- Feuille de route de développement : Si votre produit est encore en version bêta, présentez un plan clair basé sur des étapes.

- Politiques RH et culture : Pour les startups en croissance, une culture inclusive et éthique peut être aussi importante que le produit lui-même. Fournissez les manuels d'employés pertinents, les statistiques de diversité ou les taux de rétention.

Exemple concret :

Une entreprise SaaS peut souligner que 70 % de son équipe a une formation en ingénierie, avec des recrutements clés provenant d'entreprises réputées. Cela indique à la fois une expertise dans le domaine et une capacité à relever des défis techniques.

5. Due diligence technique (pour les startups technologiques)

La due diligence technique examine en profondeur l'architecture, l'évolutivité et la qualité de votre produit :

- Qualité du code : Certains investisseurs ou leurs conseillers peuvent demander des revues de code. Si ce n'est pas possible, mettez en avant les meilleures pratiques, les systèmes de contrôle de version ou les processus d'assurance qualité.

- Stack technologique : Présentez un aperçu des frameworks, des environnements d'hébergement et des couches d'intégration.

- Cybersécurité et protection des données : Décrivez comment vous sécurisez les données des utilisateurs, gérez les vulnérabilités et respectez les lois sur la protection des données (par exemple, RGPD, CCPA).

Exemple concret :

Si vous gérez une passerelle de paiement, démontrez votre conformité aux normes PCI DSS ou à d'autres normes de l'industrie des paiements. Mentionnez également les résultats d'audits de sécurité tiers ou de tests de pénétration.

6. Planification post-investissement

La due diligence ne s'arrête pas une fois les chèques émis. Pour maintenir la confiance :

- Réunions du conseil d'administration : Planifiez des mises à jour fréquentes sur les KPI, les décisions de pivot et les recrutements importants.

- Cadence des rapports : Mises à jour mensuelles ou trimestrielles sur les finances, les étapes du produit et l'acquisition d'utilisateurs.

- Stratégies de financement complémentaire : Particulièrement pertinent pour les startups en phase d'amorçage qui anticipent une série A ou B. Définissez le calendrier et les objectifs pour atteindre le prochain tour.

Exemple concret :

Après avoir clôturé une levée de fonds d'amorçage de 2 M$, une startup pourrait programmer des points mensuels avec un investisseur principal pour s'assurer que le capital est déployé efficacement (marketing, recrutements d'ingénieurs) et pour résoudre les obstacles des premières phases.

Pièges courants dans la due diligence des startups (et comment les éviter)

-

Documentation incomplète : Ne pas présenter tous les fichiers cruciaux peut créer de la méfiance.

- Solution : Utilisez une liste de contrôle de due diligence complète et maintenez une Data Room pour startups à jour.

-

Projections surévaluées : Les investisseurs peuvent repérer des chiffres irréalistes.

- Solution : Basez les projections sur des données historiques, des études de marché crédibles et des hypothèses de croissance réalisables.

-

Sous-estimation de l'importance de la clarté juridique : Des droits de propriété intellectuelle mal définis ou une structure d'actionnariat désordonnée peuvent faire échouer une transaction.

- Solution : Consultez des experts juridiques tôt et utilisez des documents structurés comme un accord entre fondateurs ou des term sheets claires.

-

Manque de communication : Rester silencieux ou prendre trop de temps pour répondre peut éroder la confiance des investisseurs.

- Solution : Maintenez des mises à jour proactives. Si la documentation est en attente, communiquez clairement les délais.

-

Ignorer l'adéquation culturelle et d'équipe : Négliger l'aspect humain peut conduire à des frictions internes plus tard.

- Solution : Mettez en avant la synergie d'équipe, les protocoles de résolution des conflits et la vision partagée.

Le rôle de la confiance et de la transparence

Une caractéristique d'une due diligence réussie pour les startups est la confiance qui se forme entre les fondateurs et les investisseurs. La transparence construit cette confiance :

- Abordez ouvertement les faiblesses : Chaque startup présente des risques. Montrez aux investisseurs que vous en êtes conscient et que vous avez un plan.

- Corrigez rapidement les erreurs : Si vous découvrez une erreur dans vos données ou déclarations, clarifiez-la dès que possible.

- Accueillez l'examen minutieux : Inviter des questions difficiles signale votre confiance dans vos processus et métriques.

Résultat concret :

De nombreux investisseurs préfèrent des transactions avec des rendements légèrement inférieurs s'ils font confiance à l'équipe fondatrice, plutôt que des rendements potentiellement plus élevés avec une transparence douteuse. L'intégrité et l'ouverture l'emportent souvent sur des courbes de croissance incertaines et non vérifiées.

Prêt à faire passer votre due diligence de startup au niveau supérieur ?

Explorez les conditions de Papermark et configurez votre Data Room pour startups pour organiser les documents essentiels et accélérer votre prochaine levée de fonds.

Créer une data room avec Papermark

Papermark offre une solution conviviale, sécurisée et économique pour créer une data room de due diligence. Voici comment configurer votre data room avec Papermark :

-

Inscription : Créez un compte sur Papermark.

-

Créer une nouvelle data room :

- Cliquez sur "Créer une nouvelle data room" dans votre tableau de bord.

- Nommez votre data room (par exemple, "Nom de l'entreprise - Due Diligence 2025").

-

Configurer la structure des dossiers :

- Créez des dossiers principaux pour chaque catégorie (par exemple, Finance, Juridique, Marché, Produit).

- Ajoutez des sous-dossiers si nécessaire pour une meilleure organisation.

-

Télécharger des documents :

- Glissez-déposez les fichiers dans les dossiers appropriés.

- Papermark prend en charge divers formats de fichiers, notamment les PDF, les feuilles de calcul et les présentations.

-

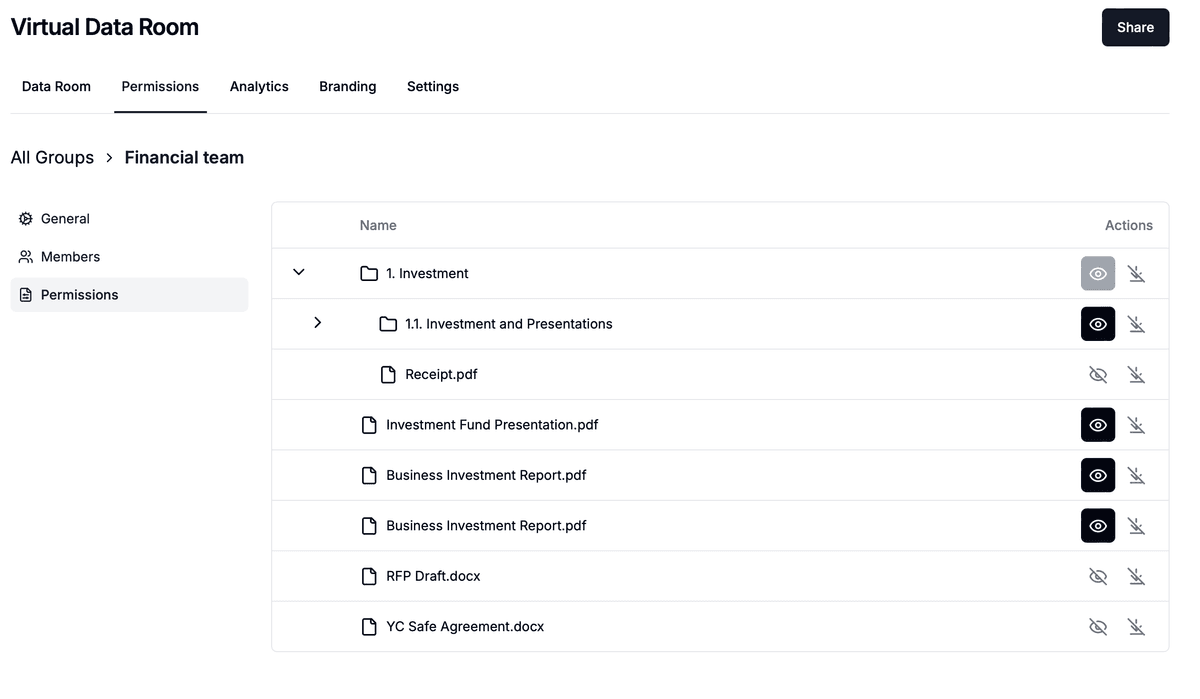

Configurer les permissions d'accès :

- Définissez des droits d'accès granulaires pour différents groupes d'utilisateurs (par exemple, investisseurs principaux, investisseurs potentiels, conseillers).

- Activez ou désactivez les options de téléchargement et d'impression selon les besoins.

- Personnalisez l'image de marque :

- Ajoutez votre logo d'entreprise et personnalisez le schéma de couleurs pour correspondre à votre marque.

-

Activez les fonctionnalités de sécurité :

- Configurez l'authentification à deux facteurs pour une sécurité renforcée.

- Activez le filigranage des documents pour protéger les informations sensibles.

-

Invitez des utilisateurs :

- Envoyez des invitations sécurisées aux investisseurs et autres parties concernées.

- Fournissez-leur des identifiants de connexion ou permettez-leur de créer leurs propres comptes.

-

Surveillez l'activité :

- Utilisez le tableau de bord d'analyse de Papermark pour suivre l'engagement des utilisateurs avec vos documents.

- Recevez des notifications lorsque des documents importants sont consultés ou téléchargés.

Fonctionnalités uniques de Papermark pour la due diligence

Papermark offre plusieurs fonctionnalités qui le rendent particulièrement adapté à la due diligence des startups :

- Tarification abordable : À 59 €/mois, Papermark est nettement plus économique que les fournisseurs traditionnels de VDR.

- Utilisateurs et stockage illimités : Pas besoin de vous soucier des frais par utilisateur ou des limites de stockage.

- Filigranage dynamique : Ajoutez des filigranes spécifiques à chaque utilisateur pour les documents sensibles, renforçant ainsi la sécurité.

- NDAs personnalisables : Exigez que les utilisateurs signent un accord de confidentialité avant d'accéder à la data room.

- Capacités d'intégration : Connectez-vous à d'autres outils comme les systèmes CRM pour un flux de travail fluide.

En utilisant Papermark pour votre data room de due diligence, vous pouvez garantir un processus fluide, sécurisé et professionnel qui impressionne les investisseurs et simplifie le parcours de levée de fonds.

Récapitulatif de l'article

- Due diligence pour startups :

- Importance :

- Domaines clés :

- Processus de due diligence :

- Documents essentiels :

- Pièges courants :

- Perspective de l'investisseur :

- Préparation du fondateur :

- Outils et ressources :

- Meilleures pratiques :

Pour une solution complète de gestion du processus de due diligence de votre startup, découvrez la data room virtuelle de Papermark. Notre plateforme offre un partage de documents sécurisé, des permissions personnalisables et des analyses détaillées pour simplifier vos efforts de levée de fonds.

FAQ

Conclusion

Une stratégie de due diligence pour startups bien planifiée pose les bases d'un succès à long terme—tant pour les fondateurs en quête de capital que pour les investisseurs visant à maximiser leurs rendements. Voici un récapitulatif final :

- Identifiez votre audience et ses objectifs clés—comprenez qui sont vos investisseurs et adaptez votre documentation à leurs préoccupations.

- Alignez le processus avec les étapes essentielles—structurez votre due diligence en phases claires (primaire, secondaire, tertiaire) pour maintenir la concentration et l'élan.

- Suivez le parcours et adaptez-vous—mesurez chaque interaction et recueillez des retours pour affiner vos futures sessions de due diligence.

En suivant ces meilleures pratiques, vous augmentez non seulement vos chances d'obtenir des investissements, mais vous favorisez également une relation fondée sur la clarté, la confiance et le respect mutuel.