Wie viel kostet Due Diligence im Jahr 2026?

Due-Diligence-Kosten im Jahr 2026

Eine SaaS-Akquisition im Wert von 75 Mio. USD kann 230.000 USD an Due-Diligence-Kosten verursachen. Eine Series-B-Runde über 25 Mio. USD könnte 75.000 USD kosten. Aber ein Fertigungsdeal über 450 Mio. USD? Das sind 900.000 USD – und das noch bevor Sie beschleunigte Zeitpläne, grenzüberschreitende Komplexität oder branchenspezifische Anforderungen einkalkulieren, die 30–50 % mehr hinzufügen können.

Der Unterschied zwischen einer 10.000-USD-Prüfung in der Seed-Phase und einer 2-Mio.-USD+-Untersuchung bei Mega-Deals liegt nicht nur in der Dealgröße. Es geht darum zu verstehen, welche Kosten Sie kontrollieren können, welche nicht, und wie Sie Ihr Budget optimieren, ohne die Qualität zu beeinträchtigen. Wir schlüsseln reale Transaktionsbeispiele auf, zeigen Ihnen, wie sich Big-Four-Firmen im Vergleich zu Boutique-Spezialisten schlagen, und enthüllen Strategien, die Ihre Due-Diligence-Kosten um 20–40 % senken können – bei gleichzeitiger Wahrung der erforderlichen Gründlichkeit.

Kurze Zusammenfassung der Due-Diligence-Kosten

- M&A Due-Diligence-Kosten

- Investment Due-Diligence-Kosten

- Rechtliche Due-Diligence-Kosten

- Finanzielle Due-Diligence-Kosten

- Operative Due-Diligence-Kosten

- IT Due-Diligence-Kosten

- Umweltbezogene Due-Diligence-Kosten

- HR Due-Diligence-Kosten

Arten der Due Diligence und ihre Kosten

Die Due-Diligence-Kosten variieren dramatisch je nach Dealgröße, Komplexität und Branche. Hier ist, was Sie im Jahr 2026 erwarten können:

1. M&A-Due-Diligence-Kosten

M&A-Transaktionen erfordern die umfassendste Due Diligence und decken rechtliche, finanzielle, operative und strategische Aspekte des Zielunternehmens ab. Kleine Deals unter 10 Mio. USD kosten typischerweise 25.000 bis 50.000 USD, während Mid-Market-Deals zwischen 10 Mio. und 100 Mio. USD zwischen 50.000 und 150.000 USD liegen. Große Deals von 100 Mio. bis 1 Mrd. USD können 150.000 bis 500.000 USD kosten, und Mega-Deals über 1 Mrd. USD übersteigen oft 500.000 USD und erreichen manchmal 2 Mio. USD oder mehr.

Was treibt diese Kosten? Die Transaktionsgröße und Komplexität spielen eine wichtige Rolle, ebenso wie die Anzahl der beteiligten Geschäftsbereiche und Tochtergesellschaften. Auch die geografische Reichweite ist wichtig – grenzüberschreitende Transaktionen kosten deutlich mehr. Branchenvorschriften erhöhen die Komplexität: Die Sektoren Gesundheitswesen, Finanzen und Energie sind aufgrund von Compliance-Anforderungen teurer. Die Qualität der Dokumentation des Zielunternehmens wirkt sich ebenfalls auf die Kosten aus, und Zeitdruck kann bei beschleunigten Transaktionen einen Aufschlag von 20-40 % bedeuten.

Möchten Sie Ihren Due-Diligence-Prozess optimieren? Erfahren Sie mehr über virtuelle Datenräume für Due Diligence

2. Kosten für Investment Due Diligence

Investment Due Diligence bewertet potenzielle Investitionsmöglichkeiten, von Startups in der Frühphase bis zu Pre-IPO-Unternehmen. Seed- und Series-A-Startups kosten typischerweise 10.000 bis 25.000 US-Dollar, während Wachstumsunternehmen in Series-B-C-Runden zwischen 25.000 und 75.000 US-Dollar liegen. Unternehmen in der Spätphase und vor dem Börsengang können 75.000 bis 200.000 US-Dollar kosten, und strategische Investitionen liegen normalerweise zwischen 50.000 und 150.000 US-Dollar.

Die Phase und Reife des Unternehmens beeinflussen die Kosten erheblich, ebenso wie die Investitionsgröße – größere Beträge erfordern mehr Prüfung. Auch die Branchenkomplexität treibt die Kosten: Deep-Tech- und Biotech-Unternehmen kosten aufgrund der erforderlichen Spezialexpertise mehr. Die Anzahl der Investoren in der Runde und regulatorische Anforderungen wirken sich ebenfalls auf die Endrechnung aus.

3. Kosten für rechtliche Due Diligence

Rechtsteams prüfen Verträge, Compliance-Rahmenwerke, Prozessrisiken und IP-Portfolios. Kleine Unternehmen kosten typischerweise 15.000 bis 30.000 US-Dollar, mittelgroße Unternehmen liegen zwischen 30.000 und 75.000 US-Dollar, und große Konzerne können 75.000 bis 200.000 US-Dollar kosten.

Das Vertragsvolumen ist wichtig – die Prüfung von Hunderten gegenüber Tausenden von Dokumenten wirkt sich erheblich auf die Kosten aus. Regulatorische Komplexität in Branchen wie Gesundheitswesen, Finanzen und Energie treibt die Kosten in die Höhe. Aktive Rechtsstreitigkeiten oder Auseinandersetzungen erfordern zusätzliche Prüfungszeit, und Größe und Qualität des IP-Portfolios beeinflussen den Arbeitsumfang. Internationale Aktivitäten über mehrere Rechtsordnungen hinweg erhöhen Komplexität und Kosten.

4. Kosten für finanzielle Due Diligence

Die finanzielle Due Diligence validiert Umsätze, Ausgaben, Vermögenswerte, Verbindlichkeiten und Finanzprognosen. Kleine Unternehmen kosten typischerweise 20.000 $ bis 40.000 $, mittelgroße Unternehmen liegen zwischen 40.000 $ und 100.000 $, und große Konzerne können 100.000 $ bis 300.000 $ kosten.

Die finanzielle Komplexität treibt die Kosten – Unternehmen mit mehreren Einnahmequellen und Tochtergesellschaften erfordern mehr Analyse. Auch die Qualität der Rechnungslegung spielt eine Rolle: GAAP- versus Nicht-GAAP-Berichterstattung und die Prüfungshistorie beeinflussen die Prüfungszeit. Die Anzahl der zu konsolidierenden Einheiten erhöht die Komplexität, und internationale Geschäftstätigkeiten bringen Währungs- und Steuerkomplexität mit sich. Die Qualität der Finanzsysteme und -unterlagen beeinflusst ebenfalls, wie viel Zeit Analysten aufwenden müssen.

5. Kosten für operative Due Diligence

Die operative Due Diligence bewertet Geschäftsprozesse, Technologieinfrastruktur und operative Effizienz. Kleine Unternehmen kosten typischerweise 15.000 $ bis 30.000 $, mittelgroße Unternehmen liegen zwischen 30.000 $ und 75.000 $, und große Konzerne können 75.000 $ bis 200.000 $ kosten.

Die operative Komplexität treibt die Kosten – Fertigungs- und Logistikbetriebe erfordern eine tiefere Analyse als Dienstleistungsunternehmen. Der geografische Fußabdruck ist wichtig: Unternehmen mit mehreren Standorten benötigen Vor-Ort-Besuche und regionale Bewertungen. Die Tiefe und Abhängigkeiten der Lieferkette erhöhen die Komplexität, ebenso wie der Technologie-Stack und die IT-Infrastruktur. Auch die Größe und Verteilung der Belegschaft beeinflussen den Umfang der operativen Prüfung.

Vergleichstabelle der Due-Diligence-Kosten

Hier ist eine umfassende Aufschlüsselung der typischen Due-Diligence-Kosten für verschiedene Deal-Typen und Unternehmensgrößen:

Preisvergleich von Due-Diligence-Dienstleistern

Vergleichen Sie die Kosten verschiedener Arten von Dienstleistern und VDR-Plattformen, um fundierte Budgetentscheidungen zu treffen. Nutzen Sie unseren Due-Diligence-Kostenrechner, um eine personalisierte Schätzung für Ihr spezifisches Geschäft zu erhalten.

Praxisbeispiele für Due Diligence

Das Verständnis tatsächlicher Kosten aus realen Transaktionen hilft dabei, realistische Erwartungen zu setzen. Während spezifische Kostenaufschlüsselungen in der Regel vertraulich sind, finden Sie hier Beispiele basierend auf öffentlich bekannt gegebenen Deals mit branchenüblichen Kostenschätzungen:

1. M&A-Beispiel: Salesforce-Übernahme von Slack (2020)

Deal-Größe: 27,7 Milliarden US-Dollar

Zielunternehmen: Slack Technologies

Branche: Workplace-Collaboration-Plattform

Mitarbeiter: Über 2.000 in mehreren Ländern

Geschätzte Due-Diligence-Aufschlüsselung:

- Rechtliche Prüfung: 8–12 Millionen US-Dollar — Mehrere Kanzleien prüften Tausende von Verträgen, IP-Portfolios und Compliance-Frameworks über Slacks globale Aktivitäten hinweg

- Finanzanalyse: 10–15 Millionen US-Dollar — Big-Four-Gesellschaften validierten Slacks wiederkehrendes Umsatzmodell und Aktivitäten in mehreren Währungen

- Technische Bewertung: 6–8 Millionen US-Dollar — Code-Review und Sicherheitsaudits der Slack-Infrastruktur

- Kommerzielle Evaluierung: 4–6 Millionen US-Dollar — Analyse von Kundenverträgen und Wettbewerbspositionierung

- Operative Prüfung: 5–7 Millionen US-Dollar — Prozesse und Infrastruktur über mehrere Regionen hinweg

- Steuer- und Regulierungsprüfung: 3–5 Millionen US-Dollar — Grenzüberschreitende Strukturen und Compliance

- Datenraum und Koordination: 2–3 Millionen US-Dollar — 6-monatiges VDR-Abonnement und Projektmanagement

Geschätzte Gesamtkosten: 38–56 Millionen US-Dollar (0,14–0,20 % des Deal-Werts)

Zeitrahmen: 6 Monate mit mehreren Arbeitssträngen und behördlichen Genehmigungen

2. Startup-Finanzierungsbeispiel: Stripes Series-H-Runde (2023)

Rundengröße: 6,5 Milliarden US-Dollar Series H

Unternehmen: Stripe

Branche: Fintech

Mitarbeiter: Über 7.000

Geschätzte Due-Diligence-Aufschlüsselung:

- Rechtliche Prüfung: 1,5–2,5 Millionen US-Dollar — Mehrere Kanzleien untersuchten die Komplexität der Kapitalisierungstabelle, Verträge und regulatorische Compliance über Stripes globale Fintech-Aktivitäten hinweg

- Finanzanalyse: 2–3 Millionen US-Dollar — Validierung von Stripes Umsatzmodell, Unit Economics und internationalen Aktivitäten

- Technische Due Diligence: 1,5–2 Millionen US-Dollar — Sicherheitsbewertungen und Skalierbarkeitsüberprüfungen der Zahlungsinfrastruktur

- Kommerzielle Validierung: 800.000–1,2 Millionen US-Dollar — Kundeninterviews und Marktanalyse

- Referenzprüfungen: 300.000–500.000 US-Dollar — Referenzen von Gründern, Kunden und Partnern

- Datenraum: 200.000–300.000 US-Dollar — 3-monatiges VDR-Abonnement

Geschätzte Gesamtkosten: 6,3–9,5 Millionen $ (0,10–0,15 % der Rundengröße)

Zeitrahmen: 3 Monate mit mehreren Investoren (einschließlich bestehender Investoren)

3. Großes M&A-Beispiel: Microsofts Übernahme von Nuance Communications (2021)

Transaktionsgröße: 19,7 Milliarden $

Zielunternehmen: Nuance Communications

Branche: Healthcare AI

Mitarbeiter: 7.100

Geschäftsbereiche: Gesundheitswesen, Finanzdienstleistungen und Telekommunikation

Geschätzte Due-Diligence-Aufschlüsselung:

- Rechtsprüfung: 12–18 Millionen $ — Tausende von Verträgen, umfangreiche IP-Portfolios und regulatorische Compliance im Gesundheitswesen (HIPAA, FDA)

- Finanzanalyse: 15–22 Millionen $ — Big-Four-Firmen führten Multi-Entity-Konsolidierung und Prüfung der Healthcare-Umsatzströme durch

- Operative Prüfung: 10–15 Millionen $ — Mehrere Geschäftseinheiten, Gesundheitseinrichtungen und Lieferketten

- Umwelt und Regulierung: 6–9 Millionen $ — Compliance-Bewertungen im Gesundheitswesen

- IT und Cybersecurity: 8–12 Millionen $ — Prüfung der Healthcare-Dateninfrastruktur

- Personal und Benefits: 4–6 Millionen $ — Workforce-Analyse über 7.100 Mitarbeiter

- Steuern und Strukturierung: 5–8 Millionen $ — Grenzüberschreitende Geschäfte und Steueroptimierung

- Datenraum und Koordination: 3–5 Millionen $ — 8-monatiges VDR-Abonnement und Projektmanagement

Geschätzte Gesamtkosten: 63–95 Millionen $ (0,32–0,48 % des Transaktionswerts)

Zeitrahmen: 8 Monate mit mehreren Workstreams, behördlichen Genehmigungen und Healthcare-Compliance-Prüfungen

Praxisbeispiel: wie Family Offices Due-Diligence-Kosten managen

Erfahren Sie, wie G.P. Loree & Co., ein New Yorker Family Office, Papermark nutzt, um institutionelle Investment-Due-Diligence effizient zu verwalten und gleichzeitig die Kosten zu kontrollieren:

Faktoren, die Due-Diligence-Kosten beeinflussen

Die Transaktionsgröße bildet die Grundlage, aber Komplexität treibt die Kosten oft stärker als der absolute Wert. Eine 50-Millionen-$-Tech-Übernahme kann aufgrund der Komplexität des IP-Portfolios mehr kosten als ein 100-Millionen-$-Immobiliendeal. Die Anzahl der Geschäftseinheiten, die geografische Reichweite (grenzüberschreitende Deals kosten deutlich mehr) und regulatorische Anforderungen fügen alle zusätzliche Komplexitätsebenen hinzu. Zeitdruck beeinflusst ebenfalls die Kosten: Standard-Zeitrahmen von 4–8 Wochen nutzen Basispreise, aber beschleunigte Fristen von 2–4 Wochen fügen 20–40 % Aufschläge hinzu, und Wochenend- oder Überstundenarbeit kann das 1,5–2-fache der Stundensätze kosten.

Branchenspezifische Anforderungen führen zu erheblichen Kostenunterschieden. Regulierte Branchen wie das Gesundheitswesen (HIPAA-, FDA-Compliance) erhöhen die Kosten um 30-50 %, während Finanzdienstleistungen um 40-60 % teurer sein können. Technologie-Deals erfordern IP-Portfolio-Prüfungen und Sicherheitsaudits, was 20-40 % hinzufügt, während Fertigungs- und Energiesektoren Umweltbewertungen benötigen, die 25-50 % aufschlagen. Auch die Dokumentationsqualität spielt eine Rolle: Gut organisierte virtuelle Datenräume halten die Kosten auf Basisniveau, aber unorganisierte Dateien fügen 15-30 % für Sortierung und Indexierung hinzu, fehlende Dokumente erfordern 5.000-25.000 $ zusätzliche Recherche, und mangelhafte Aufzeichnungen erhöhen die Kosten um 20-40 % für Verifizierungsarbeiten.

Die Auswahl professioneller Dienstleister beeinflusst Ihre Endrechnung dramatisch. Big-Four-Firmen (PwC, Deloitte, EY, KPMG) verlangen Premium-Sätze von 400-800 $ pro Stunde, während mittelgroße Firmen 250-500 $ pro Stunde berechnen. Boutique-Spezialisten bieten branchenspezifisches Fachwissen für 300-600 $ pro Stunde, und interne Teams haben niedrigere direkte Kosten, aber Opportunitätskosten interner Ressourcen. Die richtige Anbietermischung – Expertise passend zur Komplexität – kann Kosten optimieren, ohne Qualität zu opfern.

Kostensparmöglichkeiten bei der Due Diligence

Intelligente Planung und die richtigen Tools können Due-Diligence-Kosten um 20-40 % senken, ohne die Qualität zu beeinträchtigen:

1. Virtuelle Datenräume nutzen

VDRs eliminieren physische Meetings, reduzieren Reisekosten und beschleunigen den Dokumentenzugriff. Moderne Plattformen wie Papermark bieten KI-gestützte Organisation und Analysen.

Kosteneinsparungen:

- Reisekosten eliminieren (5.000-50.000 $ gespart)

- Schnellerer Dokumentenzugriff (Zeitplan um 1-2 Wochen verkürzen)

- Automatisiertes Tracking (Verwaltungsaufwand reduzieren)

- Bessere Organisation (Prüfungszeit um 15-25 % reduzieren)

Papermarks Datenraumlösung beginnt bei 149 € pro Monat für Datenräume, deutlich günstiger als Enterprise-VDRs, die 5.000-15.000 $ pro Monat verlangen.

2. Hochrisikobereiche priorisieren

Konzentrieren Sie teure Expertenzeit zuerst auf Deal-Breaker. Verwenden Sie einen risikobasierten Ansatz zur Festlegung des Arbeitsumfangs.

Priorisierungsstrategie:

- Woche 1: Deal-Breaker identifizieren (rechtliche, finanzielle Warnsignale)

- Woche 2-3: Tiefgehende Analyse von Hochrisikobereichen

- Woche 4+: Verbleibende Annahmen validieren

- Ergebnis: Probleme frühzeitig erkennen, verschwendeten Aufwand bei aussichtslosen Deals vermeiden

3. KI und Automatisierung nutzen

KI-Tools können Dokumente 10x schneller prüfen als Menschen und reduzieren so die Kosten für rechtliche und finanzielle Prüfungen.

Technologievorteile:

- KI-Dokumentenprüfung: 60-80 % Zeitersparnis bei der Vertragsüberprüfung

- Automatisierte Compliance-Checks: Sofortige Kennzeichnung von regulatorischen Problemen

- Digitale Workflows: Reduzierung des Koordinationsaufwands

- Analyse-Dashboards: Echtzeit-Einblick in den Fortschritt

4. Teamgröße optimieren

Überbesetzung verschwendet Geld. Unterbesetzung verzögert Deals. Finden Sie den optimalen Punkt.

Teamoptimierung:

- Senior Partner nur für strategische Entscheidungen einsetzen

- Associates für routinemäßige Dokumentenprüfung nutzen

- Spezialisten nur bei Bedarf hinzuziehen (nicht Vollzeit)

- Klare Kommunikation reduziert Nacharbeit und Verzögerungen

5. Standardisieren und wiederverwenden

Vorlagen und Checklisten reduzieren die Einrichtungszeit und stellen sicher, dass nichts übersehen wird.

Vorteile der Standardisierung:

- Wiederverwendbare Due-Diligence-Checklisten (sparen 10-20 Stunden Einrichtungszeit)

- Einheitliche Berichtsformate (reduzieren Prüfungszeit)

- Vertragsvorlagen und Analyse-Frameworks

- Best Practices aus früheren Deals

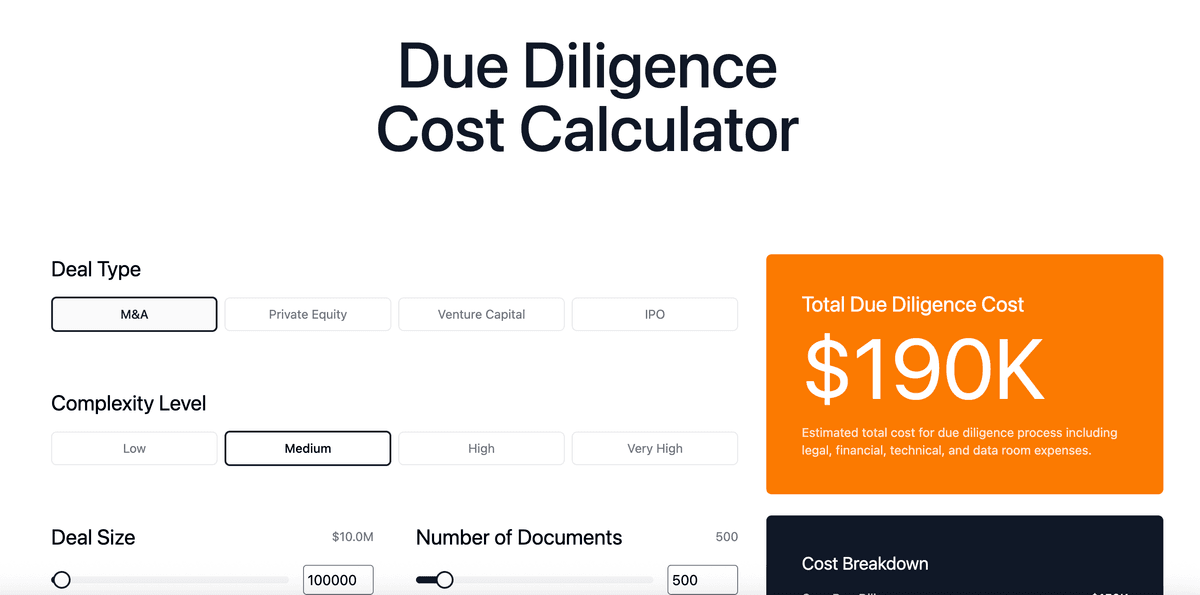

Due-Diligence-Kostenrechner

Schätzen Sie Ihre Due-Diligence-Kosten basierend auf Deal-Größe, Typ, Komplexität und Zeitplan. Unser Rechner verwendet branchenübliche Multiplikatoren und echte Transaktionsdaten, um genaue Schätzungen zu liefern.

Wichtige Variablen, die der Rechner berücksichtigt:

- Transaktionsgröße und Deal-Typ (M&A, PE, VC, IPO)

- Komplexitätsstufe (niedrig, mittel, hoch, sehr hoch)

- Anzahl der zu prüfenden Dokumente

- Dauer des Datenraums

- Geografischer Umfang

- Branchenspezifische Anforderungen

Fazit

Die Kosten für Due Diligence im Jahr 2026 können je nach mehreren Faktoren erheblich variieren, von der Transaktionsgröße bis hin zu branchenspezifischen Anforderungen. Während diese Kosten für fundierte Geschäftsentscheidungen notwendig sind, gibt es Strategien, um sie effektiv zu optimieren und zu verwalten. Durch den Einsatz von Technologie, insbesondere virtuellen Datenräumen, und die Implementierung effizienter Prozesse können Unternehmen eine gründliche Due Diligence durchführen und gleichzeitig die Kosten kontrollieren.

Denken Sie daran, dass die Kosten zwar ein wichtiger Aspekt sind, die Qualität und Gründlichkeit der Due Diligence jedoch nicht beeinträchtigt werden sollte, da sie kostspielige Fehler verhindern und erfolgreiche Transaktionen gewährleisten kann.