Proceso de due diligence en fusiones y adquisiciones: guía completa para 2026

El proceso de due diligence en fusiones y adquisiciones es un paso crítico en cualquier transacción de fusión o adquisición. Implica una investigación y análisis exhaustivos del negocio de la empresa objetivo, realizado por compradores potenciales o inversores para evaluar la viabilidad y los riesgos asociados con la operación. Ya seas una empresa preparándose para una adquisición o un inversor evaluando un objetivo potencial, entender el proceso de due diligence es esencial para tomar decisiones informadas y asegurar una transacción exitosa.

En esta guía, exploraremos:

- Qué es el due diligence en fusiones y adquisiciones

- Por qué es importante tanto para compradores como para vendedores

- Cómo crear un proceso de due diligence exitoso

- Mejores prácticas para maximizar resultados y minimizar riesgos

El due diligence en fusiones y adquisiciones es una investigación y análisis exhaustivos del negocio de una empresa objetivo, realizado por compradores potenciales para evaluar la viabilidad y los riesgos asociados con una posible adquisición o fusión.

Resumen del due diligence en fusiones y adquisiciones

- Definición: El due diligence en fusiones y adquisiciones se refiere al proceso de investigación para verificar y evaluar la situación legal, financiera, operativa y de mercado de una empresa objetivo antes de finalizar decisiones de adquisición o fusión.

- Beneficios clave: Un proceso efectivo de due diligence conduce a:

- Reducción de riesgos: Identifica señales de alerta tempranamente

- Precisión en la valoración: Ayuda a alinear el valor justo de la empresa

- Relaciones más sólidas: Construye confianza a través de la transparencia

- Fases típicas: Un due diligence exhaustivo generalmente incluye:

- Primaria (Revisión preliminar): Recopilación de documentación básica y establecimiento de relaciones

- Secundaria (Análisis en profundidad): Profundización en métricas legales, financieras y operativas

- Terciaria (Negociaciones finales y cierre): Negociación de términos, aclaración de puntos pendientes y finalización del acuerdo

¿Qué es el due diligence en fusiones y adquisiciones?

El due diligence en fusiones y adquisiciones es el proceso sistemático de confirmar detalles clave sobre la viabilidad, posición de mercado, eficiencia operativa y situación legal de una empresa objetivo. Este proceso de verificación es crucial antes de cualquier adquisición o fusión significativa. Tanto compradores como vendedores se benefician de un due diligence bien gestionado:

- Compradores: Obtienen claridad sobre la estabilidad de la empresa, potencial de crecimiento y proyecciones financieras, reduciendo el riesgo de problemas imprevistos después de la adquisición

- Vendedores: Pueden mostrar sus fortalezas, atraer a los compradores adecuados y abordar posibles brechas de manera proactiva

El due diligence abarca múltiples facetas:

- Financiera: Validación de ingresos, gastos y proyecciones

- Legal: Revisión de contratos, derechos de propiedad intelectual y cumplimiento regulatorio

- Mercado: Evaluación del panorama competitivo, base de clientes y potencial de crecimiento

- Operativa: Evaluación de procesos internos, experiencia del equipo y ciclos de desarrollo de productos

Un due diligence sólido en fusiones y adquisiciones asegura que todas las partes interesadas inicien la relación con expectativas realistas y una base sólida para el crecimiento.

Due diligence en fusiones y adquisiciones vs. due diligence corporativo tradicional

Aunque la due diligence para corporaciones establecidas y objetivos de fusiones y adquisiciones comparte similitudes, hay factores únicos en juego en las transacciones de fusiones y adquisiciones:

- Consideraciones de integración: Las operaciones de fusiones y adquisiciones a menudo implican una integración operativa significativa, requiriendo un análisis más profundo de sistemas y procesos

- Evaluación de sinergias: Los compradores deben evaluar las sinergias potenciales y los ahorros de costos

- Ajuste cultural: Evaluar la compatibilidad de las culturas empresariales es crucial

- Evaluación de la gestión: Evaluar la capacidad del equipo de gestión existente para ejecutar la estrategia posterior a la fusión

En contraste, la due diligence corporativa tradicional a menudo se centra en el ajuste estratégico, las sinergias y la planificación de la integración. Para fusiones y adquisiciones, es una exploración más profunda del potencial y la integridad del crecimiento proyectado.

¿Por qué es importante la due diligence en fusiones y adquisiciones?

Un proceso efectivo de due diligence en fusiones y adquisiciones ofrece múltiples ventajas:

- Impulsa decisiones de inversión informadas: Los compradores pueden evaluar los riesgos reales frente a los rendimientos proyectados, asegurando valoraciones más precisas

- Mejora la transparencia: Las empresas que proporcionan datos claros y organizados fomentan la confianza y agilizan la negociación

- Fortalece las relaciones: Las revisiones detalladas fomentan la comunicación abierta, construyendo una asociación colaborativa a largo plazo

- Reduce las sorpresas post-adquisición: Identificar riesgos legales, financieros u operativos desde el principio previene disputas costosas o reestructuraciones en el futuro

- Mejora los términos de negociación: Ambas partes tienen información factual para guiar términos justos sobre capital, gobernanza y control

Ejemplo del mundo real: Cómo las oficinas familiares ejecutan transacciones de fusiones y adquisiciones y due diligence

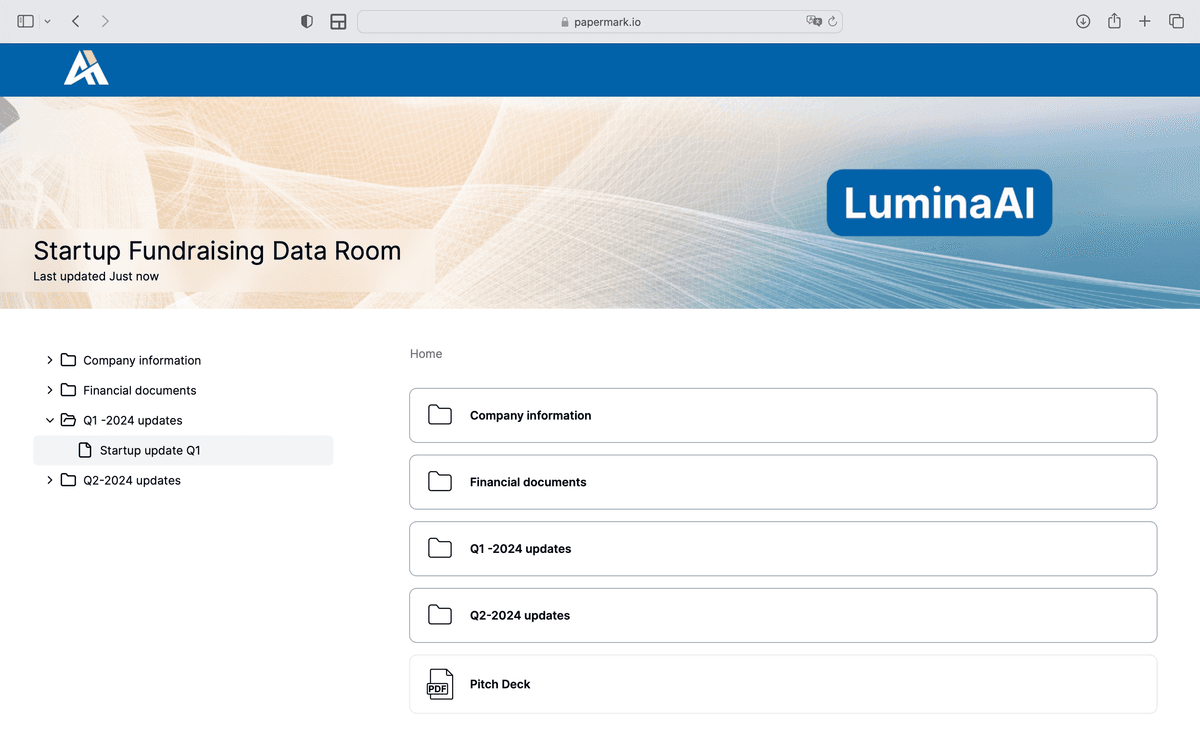

Vea cómo G.P. Loree & Co., una oficina familiar de Nueva York, gestiona la due diligence para transacciones complejas y documentación de acuerdos:

Herramientas para construir su proceso de due diligence en fusiones y adquisiciones

La due diligence efectiva no es un evento único; se desarrolla a través de múltiples fases mientras tanto la empresa objetivo como el comprador se alinean en métricas clave, validan documentos y finalizan negociaciones.

Fase primaria: Revisión preliminar

- Objetivo: Establecer confianza inicial y recopilar documentación básica sobre la empresa objetivo

- Acciones:

- Recopilar datos fundamentales: Registro corporativo, tabla de capitalización, presentación comercial

- Visión general de las finanzas: Estados de resultados, balances y análisis de flujo de efectivo

- Evaluación superficial del equipo: Antecedentes de la dirección, experiencia relevante y asesores conocidos

- Herramientas:

- Data room para due diligence para organizar y almacenar documentos preliminares

- Herramienta de tabla de capitalización para una clara distribución de capital

Durante esta fase, es fundamental que las empresas objetivo demuestren profesionalidad. Los compradores a menudo deciden si profundizar basándose en la rapidez y precisión con que se proporcionan los datos iniciales. Considera consultar los Términos de Papermark para garantizar que toda la gestión de documentación siga las mejores prácticas y directrices legales adecuadas.

Fase secundaria: Análisis en profundidad

- Objetivo: Verificar detalles críticos sobre las finanzas de la empresa, ajuste al mercado, responsabilidades legales y estructura operativa

- Acciones:

- Documentos legales: Acuerdo de confidencialidad (NDA), acuerdos de accionistas, registros de propiedad intelectual

- Escrutinio financiero: Desgloses detallados de ingresos, costo de bienes vendidos, gastos de personal y modelos financieros

- Validación de mercado y clientes: Base de usuarios actual, métricas de tracción, tasas de abandono y planes de expansión de mercado

- Revisión tecnológica: Si aplica, una auditoría de repositorios de código, arquitectura y hoja de ruta del producto

- Herramientas:

- Hojas de términos para alinearse en los términos propuestos de capital y gobernanza

- Plataformas analíticas para seguir el compromiso de usuarios, valor de vida del cliente (LTV) y métricas de embudo

Esta etapa en profundidad es el corazón del due diligence, donde emergen señales de alarma adicionales o fortalezas. Las referencias claras a procesos documentados, como un NDA o acuerdos bien estructurados, ayudan a ambas partes a mantener la transparencia.

Fase terciaria: Negociaciones finales y cierre

- Objetivo: Finalizar los términos legales, financieros y operativos, conduciendo al cierre del acuerdo o la conclusión de las discusiones

- Acciones:

- Acuerdo sobre valoración y división de capital: Negociación de porcentajes de propiedad, preferencias de liquidación y estructura de gobernanza

- Asignación de riesgos: Abordar garantías, indemnizaciones y cualquier responsabilidad conocida que pueda surgir más tarde

- Finalización de la hoja de términos: Refinamiento de todos los puntos clave del acuerdo en una hoja de términos consolidada para firmas

- Planes post-adquisición: Alineación sobre KPIs, asientos en la junta directiva o cronogramas de financiación de seguimiento

- Herramientas:

- Soluciones de gestión de capital para simplificar las asignaciones de acciones y las relaciones con inversores después del acuerdo

- Plataformas de gestión de proyectos o CRM para seguir las tareas finales y coordinar firmas

En esta etapa final, a menudo se utiliza una robusta "lista de verificación de cierre" para asegurar que ningún documento o punto de discusión quede sin abordar. El uso de un Data Room para Due Diligence centralizado sigue siendo esencial para la referencia rápida de la documentación final.

Lista de verificación para due diligence en fusiones y adquisiciones 💫

Un data room bien organizado es crucial para un due diligence eficiente. Aquí hay un desglose completo de los documentos que debes incluir:

Cómo crear una estrategia exitosa de due diligence para fusiones y adquisiciones

Aunque los detalles específicos pueden variar según la industria, el modelo de negocio y las preferencias del comprador, una estrategia sólida de due diligence típicamente incluye los siguientes pasos:

1. Define tu público objetivo

- Identifica quién se beneficia más: ¿Estás creando un paquete de datos para compradores estratégicos, compradores financieros o firmas de capital privado? Cada grupo tiene diferentes métricas de interés

- Comprende sus objetivos: Los compradores estratégicos podrían enfocarse en sinergias y expansión de mercado, mientras que los compradores financieros pueden buscar mejoras operativas

- Destaca puntos únicos de venta: Adapta tus datos y presentación al tipo específico de comprador

2. Establece puntos de activación claros

- Determina hitos: Por ejemplo, completar la recopilación de estados financieros o verificar la propiedad intelectual podría ser un punto de control clave

- Vincula cada hito con acciones específicas: Después de la validación financiera, podrías programar una llamada con el equipo financiero o el CFO para abordar preguntas pendientes

- Asigna responsabilidades: Asegúrate de que cada punto de control tenga un responsable—ya sea el CFO, CTO o asesor legal—para que las tareas no queden sin atender

3. Mapea el recorrido de la empresa y del comprador

- Visualiza cada etapa: Desde el contacto inicial hasta las negociaciones finales, traza todas las interacciones

- Identifica posibles fricciones: Los cuellos de botella comunes pueden incluir documentos legales retrasados o finanzas desorganizadas. Planifica soluciones de forma proactiva para mitigar estos problemas

- Prepara planes de contingencia: Si ciertos documentos no pueden producirse, aclara por qué. Esta comunicación abierta puede salvaguardar la confianza y mantener el proceso en marcha

4. Construye flujos personalizados

- Segmenta tu audiencia: Diferentes perfiles de compradores requieren niveles únicos de detalle

- Diseña experiencias a medida: Para compradores estratégicos, datos de tracción de alto nivel podrían ser suficientes; para compradores financieros, las métricas operativas detalladas son esenciales

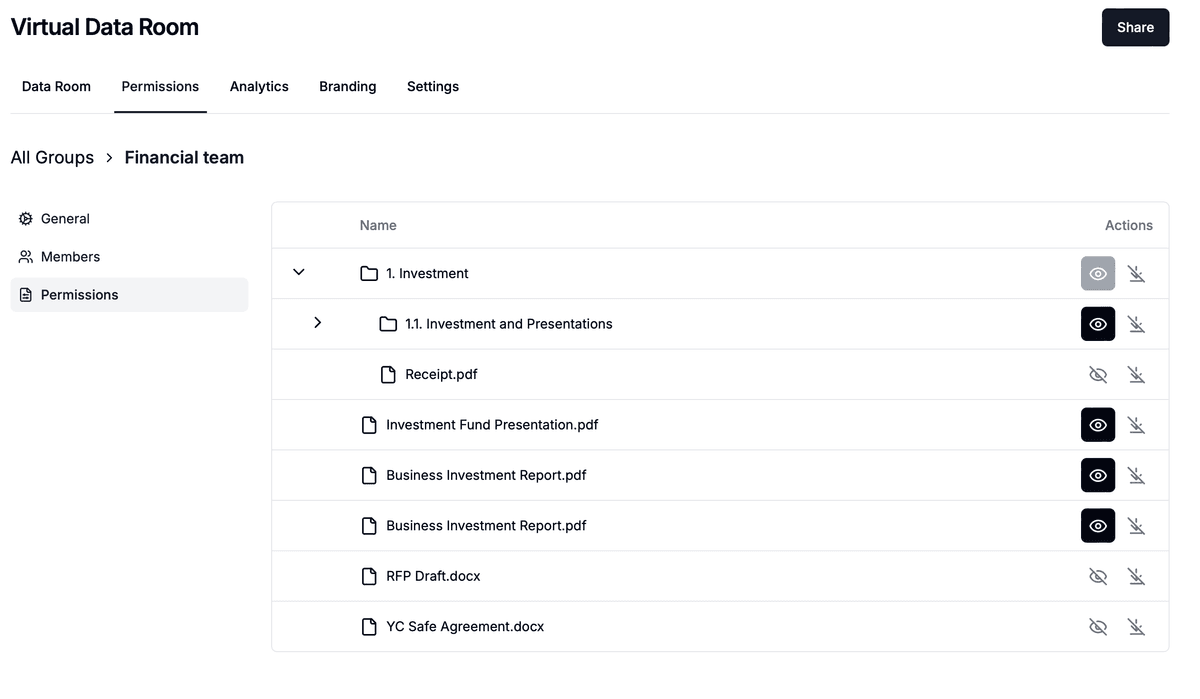

- Utiliza salas de datos seguras: Proporciona niveles de acceso personalizados. Ciertos compradores pueden recibir detalles financieros más profundos, mientras que otros ven inicialmente resúmenes de alto nivel

5. Analizar e iterar

- Seguimiento de métricas: Tiempo hasta el cierre, número de documentos solicitados o preguntas realizadas por tipo de comprador

- Recopilar comentarios: Los comentarios posteriores al acuerdo o al rechazo de los compradores pueden destacar brechas en tu sala de datos o enfoque

- Mejora continua: Ajusta tu enfoque para garantizar que las rondas de due diligence posteriores sean más fluidas y convincentes

Mejores prácticas de due diligence en fusiones y adquisiciones

Implementa estas estrategias para hacer que tu proceso de due diligence sea más eficiente, transparente y amigable para el comprador:

1. Centralizar la documentación desde el principio

- Utiliza una plataforma segura: Almacenar y organizar todos los archivos críticos en un solo lugar es invaluable. Aprovecha una Sala de datos para due diligence para la colaboración en tiempo real y el intercambio de documentos

- Categoriza los archivos: Agrúpalos por Legal, Financiero, Marketing, RRHH, etc. Esta estructura ahorra tiempo a ambas partes

2. Mantener la higiene de datos

- Mantén la información actualizada: Nada frustra más a los compradores que datos obsoletos o inconsistentes. Actualiza regularmente los datos financieros y las métricas de rendimiento

- Etiqueta los archivos claramente: Adopta convenciones de nomenclatura consistentes y control de versiones para evitar confusiones

3. Proporcionar orientación contextual

- Resúmenes de documentación: No todos los compradores tendrán tiempo para leer cada línea de cada contrato. Proporciona resúmenes concisos o puntos destacados que resalten problemas o términos clave

- Listas de verificación orientadas a la acción: Junto con tu sala de datos, ofrece un enfoque paso a paso para revisar tu documentación

4. Involucrar a asesores legales desde el principio

- Prevenir discrepancias: Un abogado cualificado puede destacar posibles responsabilidades, derechos de propiedad intelectual poco claros o problemas de estructura corporativa que podrían preocupar a los compradores más adelante

- Redactar acuerdos sólidos: Utiliza recursos como los Acuerdos de Accionistas para garantizar la claridad desde el primer día

5. Ofrece comunicación interactiva

- Reuniones virtuales y demostraciones en vivo: Para empresas tecnológicas, guía a los compradores a través de las características de tu producto en tiempo real. Ver es a menudo creer

- Sesiones de preguntas y respuestas dedicadas: Genera confianza abordando preguntas complejas o sensibles de manera abierta y rápida

6. Realiza seguimiento del compromiso para eliminar fricciones

- Monitorea la actividad de documentos: Las herramientas pueden mostrar si un comprador ha visto archivos clave, qué páginas fueron revisadas, etc.

- Haz seguimiento estratégico: Si los estados financieros críticos permanecen sin abrir, ofrece una breve explicación o destácalos por correo electrónico

7. Sé proactivo con las señales de alarma

- Revela contratiempos pasados: Si has tenido desafíos operativos o reveses en el mercado, abórdalos directamente. Los compradores aprecian la honestidad y las lecciones aprendidas

- Presenta estrategias de mitigación: Para cualquier riesgo no resuelto (por ejemplo, demandas pendientes, propiedad intelectual incierta), proporciona contexto y soluciones propuestas

8. Recopila y actúa según los comentarios

- Solicita opiniones: Pide a los compradores retroalimentación directa sobre la claridad de tu sala de datos o cualquier información faltante

- Itera: Refina continuamente tu enfoque, para que los ciclos futuros de due diligence sean más fluidos

Métodos para facilitar el due diligence en fusiones y adquisiciones

Agiliza el proceso de due diligence con soluciones y metodologías diseñadas para mejorar la transparencia, colaboración y organización:

-

Sala de datos para due diligence

- Ideal para: Centralizar documentos legales, financieros y estratégicos

- Características clave: Controles de acceso, seguimiento de actividad, compartición segura de archivos

-

Tabla de capitalización y gestión de capital

- Ideal para: Mantener registros precisos de propiedad y simular escenarios de financiación futuros

- Características clave: Actualizaciones en tiempo real, modelado de escenarios, paneles amigables para inversores

-

Plataformas de gestión de proyectos

- Excelentes para: Organizar tareas, establecer plazos y coordinar con tu equipo, abogados y compradores

- Ejemplos: Asana, Trello, Monday.com

-

Herramientas para documentos legales

- Referencias: Acuerdos de accionistas, hojas de términos, acuerdos de confidencialidad

- Ideal para: Generar documentos legales estandarizados o semi-personalizados para mantener el cumplimiento y la claridad

-

Herramientas de comunicación y colaboración

- Ejemplos: Slack, Microsoft Teams, Zoom

- Propósito: Facilitar preguntas y respuestas rápidas, demostraciones de productos en tiempo real o discusiones grupales

Un análisis profundo de las áreas clave del due diligence en fusiones y adquisiciones

1. Due diligence financiero

El due diligence financiero confirma que la salud monetaria de la empresa se alinea con sus afirmaciones. Las empresas deben presentar estados financieros precisos y verificables, incluyendo:

- Estados de pérdidas y ganancias (P&L): Canales de ingresos claros y estructura de costos

- Balances generales: Muestra activos y pasivos

- Proyecciones de flujo de efectivo: Describe las suposiciones detrás del crecimiento de ingresos y costos operativos

- Uso de fondos: Aborda específicamente cómo se asignará la inversión

Ejemplo del mundo real:

Si una empresa afirma tener $50M en ingresos recurrentes anuales (ARR), un comprador probablemente solicitará extractos bancarios, historial de facturación o datos de la plataforma de gestión de suscripciones para verificarlo. Las discrepancias en el ARR registrado pueden generar sospechas, así que asegúrese de que todas las cuentas estén conciliadas y sean consistentes.

2. Due diligence legal y regulatorio

El due diligence legal mitiga el riesgo de responsabilidades ocultas o problemas de cumplimiento. Los elementos comunes incluyen:

- Estructura corporativa: Revisión de documentos de formación y estructura de gobierno

- Acuerdos de accionistas: Aclarar la propiedad existente, acciones preferentes o cualquier derecho especial

- Derechos de propiedad intelectual (PI): Documentar marcas comerciales, patentes o derechos de autor

- Cumplimiento regulatorio: Se deben abordar las regulaciones específicas de la industria

Ejemplo del mundo real:

Una empresa manufacturera necesitará certificados documentados de cumplimiento ambiental y registros de seguridad. Si existen violaciones, es fundamental aclarar los planes de remediación para evitar futuras disputas legales.

3. Diligencia debida de mercado y clientes

Los compradores evalúan el potencial de mercado de una empresa, su tracción actual y sus caminos de crecimiento futuro:

- Tamaño y tendencias del mercado: Utiliza fuentes creíbles para estimar el mercado total direccionable (TAM)

- Pipeline de clientes y abandono: Destaca las tasas de adopción de usuarios, ingresos promedio por usuario (ARPU), tasas de abandono y valor de vida útil (LTV)

- Ventaja competitiva: Documenta los puntos únicos de venta o diferenciadores

Ejemplo del mundo real:

Para una empresa SaaS, la evidencia de una fuerte retención de clientes (por ejemplo, tasas de renovación del 90%+) puede ser más persuasiva que simplemente citar la valoración multimillonaria del mercado global de SaaS. Los compradores quieren ver tracción real, no solo grandes números sin contexto.

4. Diligencia debida operativa y del equipo

La experiencia del equipo, los procesos internos y el ajuste cultural a menudo determinan el éxito a largo plazo:

- Antecedentes del equipo directivo: Muestra historiales laborales relevantes y trayectorias exitosas

- Organigrama: Los compradores quieren ver si los roles están claramente definidos

- Hoja de ruta de desarrollo: Presenta un plan claro basado en hitos

- Políticas de RRHH y cultura: Para empresas en crecimiento, una cultura inclusiva y ética puede ser crucial

Ejemplo del mundo real:

Una empresa de fabricación puede destacar que el 70% de su equipo directivo tiene experiencia en la industria, con contrataciones clave de empresas de renombre. Esto indica tanto experiencia en el dominio como capacidad para manejar desafíos operativos.

5. Diligencia debida técnica (para empresas tecnológicas)

La diligencia debida técnica profundiza en la arquitectura, escalabilidad y calidad de tu producto:

- Calidad del código: Algunos compradores o sus asesores pueden solicitar revisiones de código

- Stack tecnológico: Presenta una visión general de los frameworks, entornos de alojamiento y capas de integración

- Ciberseguridad y protección de datos: Describe cómo aseguras los datos de los usuarios y manejas las vulnerabilidades

Ejemplo del mundo real:

Después de cerrar una adquisición de $100M, una empresa podría programar reuniones mensuales con el comprador para asegurar que el capital se utilice eficazmente y para solucionar obstáculos en las primeras etapas.

Errores comunes en la diligencia debida de fusiones y adquisiciones (y cómo evitarlos)

-

Documentación incompleta: No presentar todos los archivos cruciales puede crear desconfianza

- Solución: Utiliza una lista de verificación de diligencia debida completa y mantén actualizada una Data Room para diligencia debida

-

Proyecciones exageradas: Los compradores pueden detectar cifras poco realistas

- Solución: Basa las proyecciones en datos históricos, investigación de mercado creíble y supuestos de crecimiento alcanzables

-

Subestimar la importancia de la claridad legal: Derechos de propiedad intelectual vagamente definidos o una estructura de accionistas desordenada pueden descarrilar un acuerdo

- Solución: Consulta a expertos legales desde el principio y utiliza documentos estructurados como Acuerdos de Accionistas claros

-

Falta de comunicación: Quedarse en silencio o tardar demasiado en responder puede erosionar la confianza del comprador

- Solución: Mantén actualizaciones proactivas. Si la documentación está pendiente, comunica claramente los plazos

-

Ignorar el ajuste cultural y de equipo: Descartar el aspecto humano puede generar fricciones internas más adelante

- Solución: Destaca la sinergia del equipo, los protocolos de resolución de conflictos y la visión compartida

El papel de la confianza y la transparencia

Una característica distintiva de una debida diligencia exitosa en fusiones y adquisiciones es la confianza que se forma entre empresas y compradores. La transparencia construye esa confianza:

- Abordar abiertamente las debilidades: Todas las empresas tienen riesgos. Muestra a los compradores que eres consciente y tienes un plan

- Corregir errores con prontitud: Si descubres un error en tus datos o declaraciones, acláralo lo antes posible

- Dar la bienvenida al escrutinio: Invitar a preguntas difíciles señala confianza en tus procesos y métricas

Resultado en el mundo real:

Muchos compradores favorecen acuerdos con rendimientos ligeramente más bajos si confían en el equipo directivo, en lugar de rendimientos potencialmente más altos con transparencia cuestionable. La integridad y la apertura a menudo pesan más que las curvas de crecimiento inciertas y no verificadas.

¿Listo para elevar tu debida diligencia en fusiones y adquisiciones?

Explora los términos de Papermark y configura tu Data Room para debida diligencia para organizar documentos críticos y acelerar tu próxima adquisición.

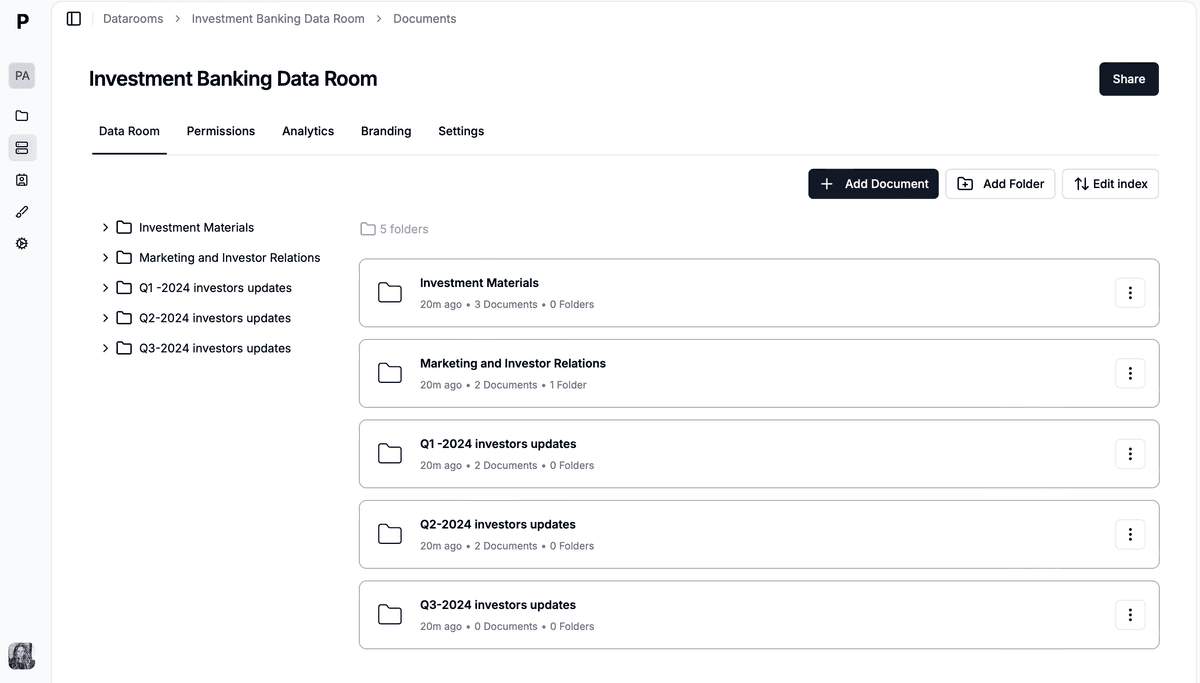

Creando un Data Room con Papermark

Papermark ofrece una solución fácil de usar, segura y rentable para crear una sala de datos de due diligence. Así es cómo configurar tu sala de datos usando Papermark:

-

Regístrate: Crea una cuenta en Papermark

-

Crea una nueva sala de datos:

- Haz clic en "Crear nueva sala de datos" en tu panel de control

- Nombra tu sala de datos (por ejemplo, "Nombre de la empresa - Due Diligence 2025")

-

Configura la estructura de carpetas:

- Crea carpetas principales para cada categoría (por ejemplo, Financiera, Legal, Mercado, Producto)

- Añade subcarpetas según sea necesario para una mejor organización

-

Sube documentos:

- Arrastra y suelta archivos en las carpetas correspondientes

- Papermark admite varios formatos de archivo, incluyendo PDFs, hojas de cálculo y presentaciones

-

Configura los permisos de acceso:

- Establece derechos de acceso granulares para diferentes grupos de usuarios (por ejemplo, compradores principales, inversores potenciales, asesores)

- Habilita o deshabilita las opciones de descarga e impresión según sea necesario

- Personaliza la marca:

- Añade el logotipo de tu empresa y personaliza el esquema de colores para que coincida con tu marca

-

Habilita funciones de seguridad:

- Configura la autenticación de dos factores para mayor seguridad

- Habilita la marca de agua en documentos para proteger información sensible

-

Invita a usuarios:

- Envía invitaciones seguras a compradores y otras partes relevantes

- Proporcionales credenciales de inicio de sesión o permíteles crear sus propias cuentas

-

Monitorea la actividad:

- Utiliza el panel de análisis de Papermark para seguir la interacción de los usuarios con tus documentos

- Recibe notificaciones cuando se visualizan o descargan documentos importantes

Características únicas de Papermark para Due Diligence

Papermark ofrece varias características que lo hacen particularmente adecuado para el due diligence en fusiones y adquisiciones:

- Precios asequibles: A €59/mes, Papermark es significativamente más rentable que los proveedores tradicionales de VDR

- Usuarios y almacenamiento ilimitados: No hay que preocuparse por tarifas por usuario o límites de almacenamiento

- Marcas de agua dinámicas: Añade marcas de agua específicas para cada usuario en documentos sensibles para mayor seguridad

- Acuerdos de confidencialidad personalizables: Requiere que los usuarios firmen un NDA antes de acceder al data room

- Capacidades de integración: Conecta con otras herramientas como sistemas CRM para un flujo de trabajo sin interrupciones

Al utilizar Papermark para tu data room de due diligence, puedes garantizar un proceso fluido, seguro y profesional que impresiona a los compradores y agiliza el proceso de adquisición.

Resumen del artículo

- Due Diligence en M&A:

- Importancia:

- Áreas clave de enfoque:

- Proceso de due diligence:

- Documentos esenciales:

- Errores comunes:

- Perspectiva del comprador:

- Preparación de la empresa:

- Herramientas y recursos:

- Mejores prácticas:

Para una solución integral para gestionar tu proceso de due diligence en M&A, considera el data room virtual de Papermark. Nuestra plataforma ofrece compartición segura de documentos, permisos personalizables y análisis detallados para agilizar tu proceso de adquisición.

Preguntas frecuentes

Conclusión

Una estrategia de due diligence para fusiones y adquisiciones bien planificada sienta las bases para el éxito a largo plazo, tanto para las empresas que buscan ser adquiridas como para los compradores que buscan maximizar sus retornos. Aquí un resumen final:

- Identifica a tu audiencia y sus objetivos clave—comprende quiénes son tus compradores y adapta la documentación a sus preocupaciones

- Alinea el proceso con los hitos principales—estructura tu due diligence en fases claras (primaria, secundaria, terciaria) para mantener el enfoque y el impulso

- Haz seguimiento del proceso y adáptate—mide cada interacción y recopila comentarios para poder refinar futuras rondas de due diligence

Al seguir estas mejores prácticas, no solo aumentas tus posibilidades de asegurar una adquisición exitosa, sino que también fomentas una relación basada en la claridad, la confianza y el respeto mutuo.

Una estrategia de due diligence para M&A bien planificada establece las bases para el éxito a largo plazo, tanto para empresas que buscan ser adquiridas como para compradores que buscan maximizar sus retornos. Aquí un resumen final:

- Identifica a tu audiencia y sus objetivos clave—comprende quiénes son tus compradores y adapta la documentación a sus preocupaciones

- Alinea el proceso con hitos fundamentales—estructura tu due diligence en fases claras (primaria, secundaria, terciaria) para mantener el enfoque y el impulso

- Haz seguimiento del proceso y adáptate—mide cada interacción y recopila comentarios para que puedas perfeccionar futuras rondas de due diligence

Al seguir estas mejores prácticas, no solo aumentas tus posibilidades de asegurar una adquisición exitosa, sino que también fomentas una relación basada en la claridad, la confianza y el respeto mutuo.